Att låna pengar till företag är en vanlig och viktig del av dagens affärsvärld

. Oavsett om det är för att starta en ny verksamhet, expandera en befintlig eller hantera kortsiktiga likviditetsproblem, kan företag behöva tillgång till extern finansiering. I denna artikel kommer vi att titta på olika aspekter av att låna pengar till företag, inklusive olika typer av lån, kvantitativa mätningar, jämförelser och historiska för- och nackdelar.

Översikt över att låna pengar till företag:

Att låna pengar till företag innebär att man tar emot kapital från externa källor för att finansiera verksamheten. Detta kan inkludera att ta lån från banker, finansinstitut eller andra kreditgivare. Företaget blir då skyldigt att betala tillbaka lånet, vanligtvis med ränta, inom en bestämd tidsperiod.

Presentation av olika typer av lån:

Det finns flera typer av lån som företag kan ta för att finansiera sina behov. Här är några vanliga alternativ:

1. Banklån: Detta är det mest traditionella sättet att låna pengar till företag. Banker erbjuder olika typer av lån, inklusive företagslån, företagskrediter och företagslån med eller utan säkerhet. Dessa lån har vanligtvis fastställda räntor och amorteringsperioder.

2. Obligationer: Företag kan också välja att låna pengar genom att ge ut obligationer till allmänheten eller institutionella investerare. Obligationer är en form av skuldsedel där företaget åtar sig att betala tillbaka beloppet till långivaren vid en bestämd tidsperiod, vanligtvis med ränta.

3. Kreditlinjer: En kreditlinje är en flexibel form av finansiering där företaget får tillgång till en viss summa pengar som kan användas vid behov. Kreditlinjer kan vara säkrade eller obesäkrade och kan användas för att hantera kortsiktiga likviditetsproblem eller för att finansiera tillväxt.

Kvantitativa mätningar om att låna pengar till företag:

För att bedöma fördelarna och riskerna med att låna pengar till företag används olika kvantitativa mätningar. Här är några vanliga mätningar:

1. Ränta: Räntan är den kostnad som företaget behöver betala för att få tillgång till lånet. Det är viktigt att jämföra olika lån för att få den bästa räntan och minimera kostnaderna.

2. Amorteringstid: Amorteringstiden är den tidsperiod inom vilken lånet måste betalas tillbaka. Det är viktigt att företaget kan generera tillräckliga kassaflöden för att kunna betala tillbaka lånet inom denna period.

3. Kreditvärdering: Kreditvärderingen är en bedömning av företagets ekonomiska hälsa och kreditvärdighet. En hög kreditvärdighet ökar sannolikheten för att företaget får tillgång till lån till förmånliga villkor.

Skillnader mellan olika typer av lån:

Det finns flera faktorer som skiljer olika typer av lån åt. Här är några aspekter att överväga:

1. Ränta: Räntan kan variera beroende på låneformen. Banklån kan ha fastställda räntor medan räntan på obligationer kan variera beroende på marknadens efterfrågan.

2. Säkerhet: Vissa lån kräver säkerhet, till exempel företagsfastigheter eller inventarier, medan andra lån inte kräver någon säkerhet. Säkerhet kan påverka räntan och lånebeloppet som företaget kan få.

3. Flexibilitet: Vissa lån, som kreditlinjer, erbjuder större flexibilitet när det gäller hur kapitalet kan användas, medan andra lån kan ha mer restriktiva villkor.

Historiska för- och nackdelar med olika lån:

Genom historien har olika lån haft både fördelar och nackdelar. Här är några exempel:

1. Banklån har traditionellt sett varit relativt enkla att få tillgång till och erbjudit konkurrenskraftiga räntor. Nackdelen är att det kan vara krångligt att få lån utan säkerhet, speciellt för små företag.

2. Obligationer har varit populära för företag med starkt kassaflöde och som vill nå kapitalmarknaderna. Nackdelen kan vara att obligationer kan vara mer komplexa att emittera och hantera än andra lån.

3. Kreditlinjer kan vara ett flexibelt alternativ för att hantera kortsiktiga likviditetsbehov. Nackdelen är att räntan kan vara högre än för andra lån och att företaget måste uppfylla regelbundna krav för att behålla kreditlinjen.

Sammanfattningsvis är att låna pengar till företag en viktig finansieringsmetod för många företag. Genom att förstå olika typer av lån, kvantitativa mätningar, skillnader och historiska för- och nackdelar kan företagare fatta välgrundade beslut för att uppfylla sina finansiella behov.

FAQ

Vad är fördelarna och nackdelarna med att låna pengar till företag från olika källor?

Vad är viktiga faktorer att överväga vid val av låneform för ett företag?

Vilka typer av lån kan ett företag ta för att finansiera sin verksamhet?

Fler nyheter

Skylift i sundsvall trygg höjdservice för företag och fastighetsägare

. Oavsett om det är för att starta en ny verksamhet, expandera en befintlig eller hantera kortsiktiga likviditetsproblem, kan företag behöva tillgång till extern finansiering. I denna artikel kommer vi att titta på olika aspekter av att låna pengar t...

02 februari 2026

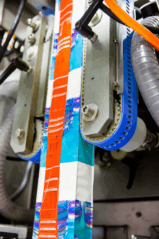

Vulkanisering kärnan i hållbara transportband

. Oavsett om det är för att starta en ny verksamhet, expandera en befintlig eller hantera kortsiktiga likviditetsproblem, kan företag behöva tillgång till extern finansiering. I denna artikel kommer vi att titta på olika aspekter av att låna pengar t...

01 februari 2026

Synliggör ditt företag med hjälp av en SEO-byrå

. Oavsett om det är för att starta en ny verksamhet, expandera en befintlig eller hantera kortsiktiga likviditetsproblem, kan företag behöva tillgång till extern finansiering. I denna artikel kommer vi att titta på olika aspekter av att låna pengar t...

29 januari 2026

Bröstförstoring & bröstförminskning i Stockholm

. Oavsett om det är för att starta en ny verksamhet, expandera en befintlig eller hantera kortsiktiga likviditetsproblem, kan företag behöva tillgång till extern finansiering. I denna artikel kommer vi att titta på olika aspekter av att låna pengar t...

17 januari 2026